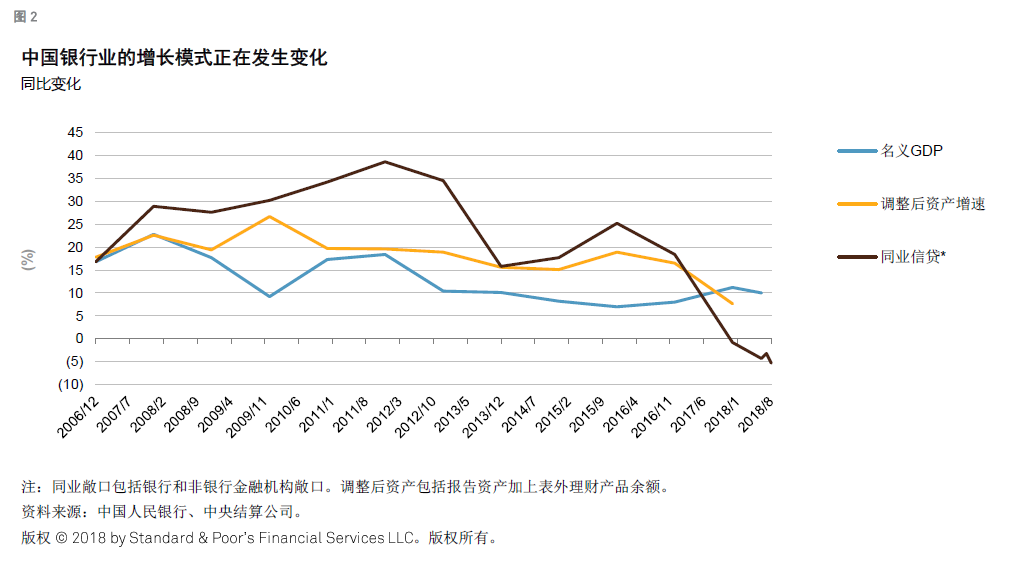

中国银行业正面临极为艰巨的任务。在中国,银行业作为占据主导地位的金融中介,肩负信贷传导为实体经济融资以促进经济增长的任务。与此同时,监管新政规范了银行的同业融资渠道,并要求其降低表外风险。标普全球评级认为,同时践行“去杠杆和撑实体”这两个看似矛盾的任务,需要较为宽松货币政策的支持和新型融资工具的发行;与此同时,该过程或将导致银行业的信用进一步分化。

中国银行业身处“金融去杠杆”进程中,相关政策旨在约束同业投机业务和整治影子银行活动。与此同时,中国银行业肩负对小微企业和创新行业等重点经济领域提供信贷支持的任务,且还要避开产能过剩行业等限制领域。

我们对中国41家上市商业银行的分析显示,金融去杠杆已导致银行业融资压力上升,资本缓冲空间被压缩。部分中小银行在进行调整以达监管新规要求上存在困难。我们预计,大型银行凭借更强劲的财务状况,未来2年内将在中国经济转型中扮演更重要的角色。我们认为,落实去杠杆和撑实体这两个看似矛盾的任务,关键在于提高信贷投放的质效。

41家上市银行

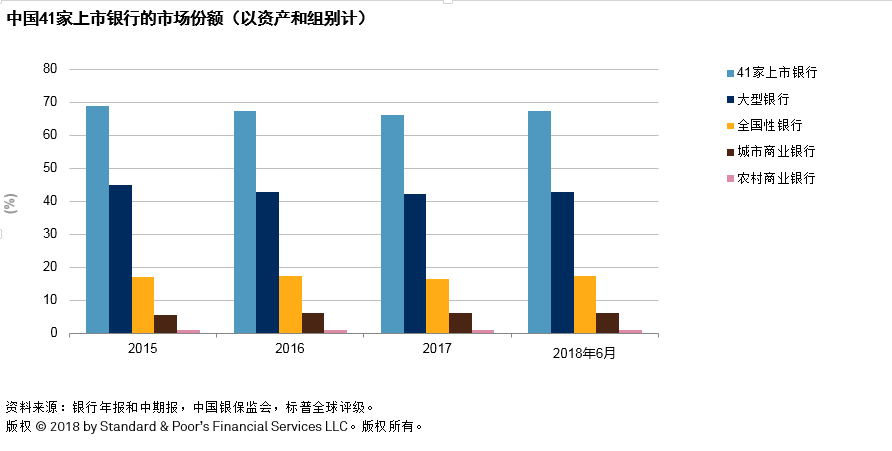

我们此次分析调查了41家中国上市商业银行。截至2017年末,该41家上市银行占银行业(包括政策性银行)总资产的比重为66.0%,占银行业贷款总额的比重为67.4%,占银行业存款总额的比重为65.9%(见图1)。

该41家上市银行分组如下(见表1):

- 大型银行(A组)。“五大”商业银行及中国邮政储蓄银行。该6家大型银行合计占银行业总资产的42.3%。这几家银行在地域足迹和业务范围上相似,网点覆盖全国,但中国邮政储蓄银行在产品多元化方面还在追赶其他几家银行。

- 全国性银行(B组)。9家上市股份制商业银行,在全国范围内经营,财务信息披露程度较为充分以便进行同业比较分析。截至2017年末,中国共有12家股份制银行,占银行业总资产的17.8%。

- 城市商业银行(C组)。该组仅涵盖已上市的18家城市商业银行。截至2017年末,中国共有134家城商行,占银行业总资产的12.6%。

- 农村商业银行(D组)。该组包含8家已上市农村商业银行。截至2017年末,中国共有1,262家农商行,占银行业总资产的约10%。

C组和D组都属于“区域性银行”。两组银行的存款和贷款都呈现地域集中的特点,近些年通过同业业务和债券市场,更多地涉足全国性业务。

41家上市银行包含15家于香港上市(“H股”)的银行,17家于中国内地(“A股”)上市的银行,以及9家同时于两地上市的银行。参见附录获取完整银行名单及主要统计数据。

图1

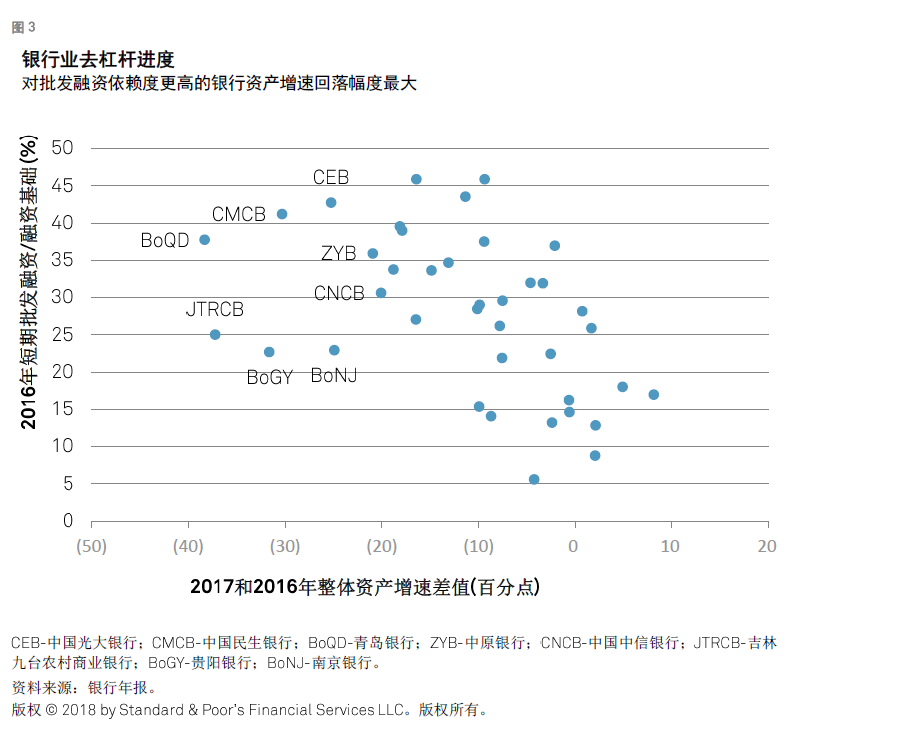

一些中小银行更依赖批发融资,因而处于不利境地。金融去杠杆的一个主要目标是防止金融机构利用同业融资套利。过去银行曾利用同业融资渠道实现资产快速扩张。随着监管规则发生变化,该等银行的资产负债表正经历显著调整。我们的分析发现如下基本趋势,那些更依赖批发融资的银行在2017年的资产增速回落幅度通常也最大(见图3)。